Les pouvoirs publics, soucieux d’alléger la prise en charge de la dépendance, ont mis en place une série d’aides fiscales pour les personnes âgées. Il est parfois difficile pour les aînés et leurs aidants de se retrouver dans ce foisonnement d’allégements fiscaux. Voici les principales mesures dont vous pouvez bénéficier.

Quels sont les avantages fiscaux pour les retraités à domicile ?

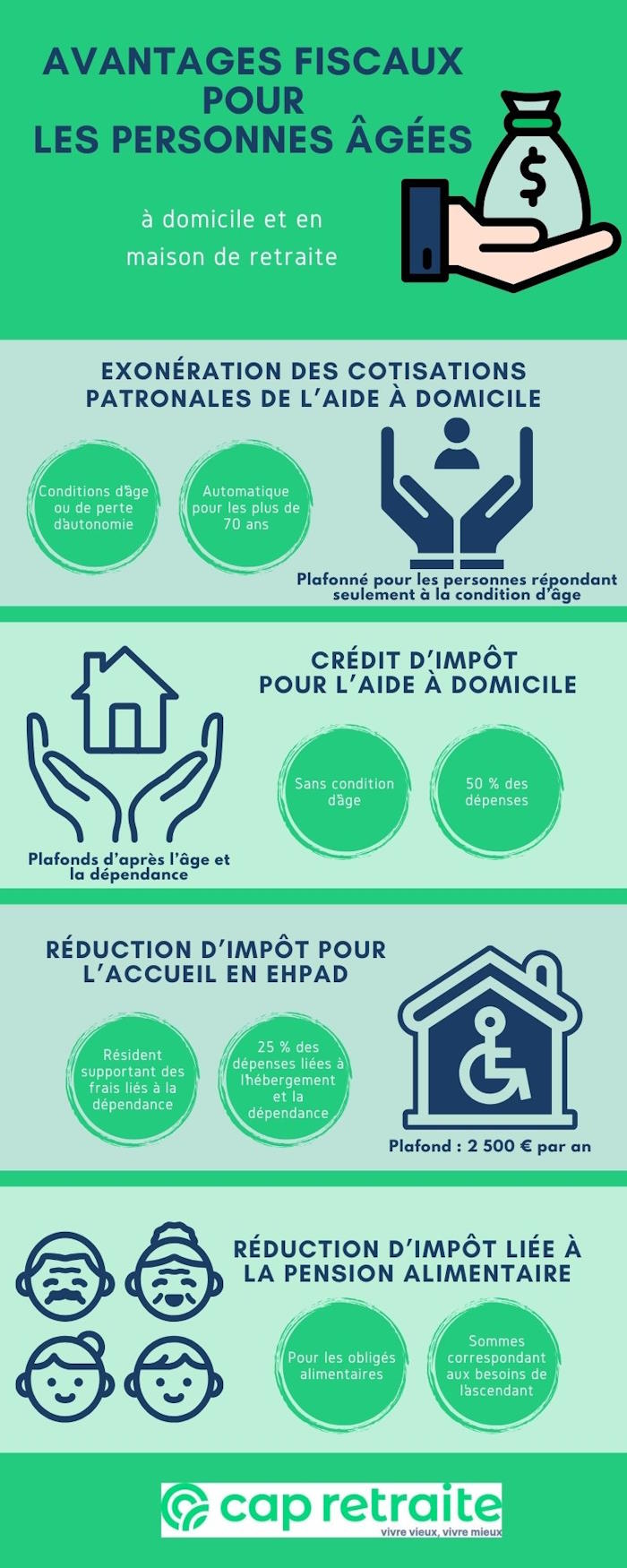

Deux aides fiscales aux personnes âgées s’appliquent à l’emploi d’une aide à domicile : la rémunération du salarié peut être exonérée de cotisations (patronales, Sécurité sociale maladie, vieillesse et allocations familiales) et ouvrir droit à un crédit d’impôt.

Exonération des cotisations de l’aide à domicile

Conditions d’âge ou de perte d’autonomie

Peuvent bénéficier d’exonération de charges sociales dans le cadre de l’emploi d’un salarié pour l’aide à domicile :

- les personnes âgées de 70 ans et plus ou leur conjoint ;

- les personnes âgées de 62 ans et plus, dans l’obligation de recourir à l’assistance d’une tierce personne ;

- les bénéficiaires de l’APA (allocation personnalisée d’autonomie) ou de la prestation de compensation du handicap (PCH) ;

- les personne titulaires d’une carte d’invalidité à 80 % ou d’une carte mobilité inclusion invalidité.

Le montant de l’exonération porte sur 100 % du montant des cotisations versées, quel que soit le nombre de salariés.

Plafond de l’exonération

Bon à savoir : cette aide fiscale est toutefois limitée à un plafond de rémunération égal à 65 fois le SMIC horaire par mois et par ménage, pour les personnes remplissant le seul critère d’âge d’au moins 70 ans.

En 2025, l’exonération est calculée dans ce cas sur une rémunération limitée à 772,20 €. Le plafond de l’exonération s’élève donc par mois et par foyer à :

- 244,84 € congés payés inclus

- 222,55 € hors congés payés.

Démarches pour bénéficier de l’exonération des cotisations patronales sur l’aide à domicile

Pour les personnes âgées de 70 ans, l’exonération des cotisations patronales sur l’emploi d’une aide à domicile est accordée automatiquement.

Pour les autres bénéficiaires, il est nécessaire de faire une demande écrite :

- au Centre national du chèque emploi-service universel (CNCesu) – pour les personnes qui rémunèrent leur salarié avec le Cesu,

- à l’Urssaf – pour les autres.

Des justificatifs doivent être joints à la demande, selon le cas :

- copie d’une pièce d’identité précisant la date de naissance du conjoint âgé de 70 ans ou plus,

- justificatif d’attribution de la PCH,

- copie de la notification d’attribution de l’APA,

- attestation d’incapacité à effectuer les actes ordinaires de la vie remplie par le médecin traitant (pour les personnes âgées de 62 ans et plus),

- copie recto-verso de la carte d’invalidité ou de la carte mobilité inclusion invalidité.

Déduction forfaitaire des cotisations patronales

Les personnes qui n’ont pas droit à l’exonération des cotisations patronales liée à l’âge ou au handicap sont cependant éligibles à un autre avantage fiscal.

Elles reçoivent automatiquement une déduction forfaitaire de 2 € sur les cotisations patronales de Sécurité sociale. Celle-ci ne s’applique que sur les heures de travail, et non sur les heures de congés payés. L’Urssaf fait le calcul automatiquement.

Fiscalité des retraités : crédit d’impôt pour l’aide à domicile

L’emploi d’un service d’aide à domicile ouvre droit à une 2e aide fiscale pour les personnes âgées – un crédit d’impôt de 50 % des dépenses engagées pour :

- l’assistance dans les actes de la vie quotidienne,

- la maintenance du logement et les travaux ménagers.

Cette aide fiscale est ouverte à toutes les personnes recourant à une aide à domicile dans leur domicile (ou dans une résidence pour personnes âgées).

Plafonds du crédit d’impôt

Les plafonds annuels des dépenses prises en compte pour cette aide fiscale sont de :

- 12 000 €, majorés de 1 500 € par membre du foyer âgé de 65 ans et plus (maximum 15 000 €) ou pour un ascendant de 65 ans et plus,

- 20 000 € si l’un des bénéficiaires est titulaire d’une carte d’invalidité ou perçoit une pension d’invalidité de 3e catégorie.

Certaines prestations ont des plafonds différents. Ces dépenses sont incluses dans le plafond annuel de 12 000 €.

| Service | Plafond annuel de dépenses |

|---|---|

| Petit bricolage (maximum 2 heures) | 500 € |

| Assistance informatique et Internet à la maison | 3 000 € |

| Jardinage simple | 5 000 € |

Pour la première année d’emploi d’une aide à domicile, le plafond de dépense est de 15 000 € (au lieu de 12 000 €), avec les mêmes majorations liées à l’âge (soit maximum 18 000 €) et à la situation de l’employeur. Pour les personnes en situation de handicap, le plafond est le même la première année.

Acompte ou avance immédiate du crédit d’impôt

Avec la mise en place du prélèvement à la source, le contribuable reçoit un acompte de 60 % du crédit d’impôt le 15 janvier, selon le montant du crédit d’impôt perçu l’année précédente. Le solde est ensuite versé en été. En cas de trop-perçu de l’acompte de janvier, celui-ci doit être remboursé en septembre.

Bon à savoir : depuis janvier 2022, le crédit d’impôt peut même être directement déduit des dépenses engagées lors de l’emploi direct d’un salarié à domicile, en utilisant le service CESU+. Ce service de déclaration de la rémunération de l’employé à domicile et d’avance immédiate du crédit d’impôt doit être activité sur le site dédié de l’Urssaf.

L’avance du crédit d’impôt est aussi souvent proposée par l’organisme de services à la personne, lorsque l’on passe par un tel intermédiaire pour employer l’intervenant à domicile.

Rechercher un hébergement adapté à votre proche n’a jamais été aussi simple !

SERVICE GRATUIT ET SANS ENGAGEMENT

Quelles sont les aides fiscales pour les personnes âgées en maison de retraite ?

Les frais liés à la dépendance du résident en Ehpad

Lorsqu’une personne âgée en maison de retraite supporte des frais liés à la dépendance, elle peut bénéficier d’une réduction d’impôt.

Cet avantage fiscal est accordé dans les structures suivantes :

- établissement d’hébergement pour les personnes âgées dépendantes (Ehpad),

- unités de soins de longue durée (USLD),

- résidence-autonomie (ex-foyer-logement).

Si la personne âgée fréquente un accueil de jour, où elle supporte des dépenses liées à la dépendance (par exemple dans les structures dédiées à la prise en charge des personnes âgées atteintes de la maladie d’Alzheimer), elle peut aussi bénéficier de cette réduction.

La réduction d’impôt pour la personne âgée en maison de retraite porte sur les dépenses liées à la dépendance et à l’hébergement (les tarifs hébergement et dépendance dans les Ehpad). Elle est calculée sur les dépenses effectivement supportées, c’est-à-dire après déduction des aides financières accordées à la personne âgée en maison de retraite :

- allocation personnalisée d’autonomie (APA),

- aide sociale à l’hébergement (ASH),

- aides au logement (APL et ALS).

La réduction s’élève à 25 % des dépenses, plafonnées à 10 000 € par an par personne âgée en maison de retraite. La réduction d’impôt maximale sera donc de 2 500 € par an et par personne.

Les autres avantages fiscaux en maison de retraite

Si la personne âgée en maison de retraite conserve la jouissance de sa résidence principale, elle peut, dans certaines conditions, être exonérée de la taxe d’habitation et de la redevance audiovisuelle.

Le résident en Ehpad peut aussi bénéficier d’un allègement de la taxe foncière, voir à ce sujet notre dossier sur les avantages fiscaux pour les résidents en maison de retraite.

Quelles sont les aides fiscales pour les familles ?

Les familles qui soutiennent une personne âgée ont également droit à des aides fiscales.

Réduction d’impôt liée à la pension alimentaire

La pension versée au titre de l’obligation alimentaire (pour couvrir les dépenses de logement, santé, soins, services d’aide à domicile, etc.) ouvre ainsi droit à une réduction d’impôt. Le montant de la pension doit correspondre aux besoins de celui qui en bénéficie et aux ressources de celui qui la verse.

En contrepartie de cette aide fiscale, les pensions alimentaires doivent être mentionnées dans la déclaration d’impôts du bénéficiaire.

Il est possible de déduire des revenus déclarés en 2025 une somme forfaitaire de 3 968 euros pour l’accueil d’un ascendant à domicile. Cette déduction est possible pour chaque ascendant hébergé, sans nécessiter la production de justificatifs.

Si l’ascendant a plus de 75 ans, cette aide fiscale est possible sans autre condition dès lors que son revenu imposable est inférieur au plafond de ressources fixé pour l’allocation de solidarité aux personnes âgées (Aspa/minimum vieillesse) :

- 12 144,27 € pour une personne seule (revenus de 2024) ;

- 18 853,92 € pour un couple.

Dans ce cas, la somme déduite n’est pas imposable au nom du bénéficiaire.

Crédit d’impôt pour l’emploi d’une aide à domicile chez un ascendant

Si vous rémunérez un salarié pour effectuer des services d’aide à la personne chez votre ascendant, vous pouvez bénéficier du crédit d’impôt pour l’emploi d’un salarié à domicile. Cet avantage fiscal est accordé si votre ascendant perçoit l’APA.

Attention, ce crédit d’impôt n’est pas cumulable avec la déduction de la pension que vous versez à ce même ascendant au titre de l’obligation alimentaire. Le taux de crédit (50 %) et les plafonds sont les mêmes que ceux mentionnés plus haut.

Tableau récapitulatif des avantages fiscaux :

| Personnes concernées | Nature de l’avantage | |

|---|---|---|

| Exonération des cotisations de l’aide à domicile | Seniors | 100 % du montant des cotisations versées (limité pour les personnes répondant au seul critère d’âge) |

| Crédit d’impôt lié à l’aide à domicile | Seniors et leurs aidants | 50 % sur les dépenses |

| Réduction d’impôt liée à l’accueil en Ehpad | Résidents en Ehpad | 25 % des dépenses pour les frais de dépendance et d’hébergement |

| Réduction d’impôt pour les aidants | Obligés alimentaires | Sommes versées correspondant aux besoins de l’ascendant |

Quel est le montant de l’abattement fiscal pour les plus de 65 ans en 2024 ?

Les personnes âgées de 65 ans et plus aux revenus modestes peuvent bénéficier d’un abattement fiscal. Autrement dit, elles ont droit à une réduction de leur base imposable, c’est-à-dire du montant sur lequel l’impôt est calculé.

Le contribuable ou son conjoint, en cas d’imposition commune, doit avoir plus de 65 ans au 31 décembre de l’année déclarée.

Cet avantage est aussi ouvert aux titulaires de la carte mobilité inclusion, mention « invalidité » pour une incapacité d’au moins 80 %. En cas d’imposition commune, les deux membres du couple doivent satisfaire cette condition.

Revenu net global en 2024 | Jusqu’à 17 550 € | Entre 17 200 € et 28 230 € | ||

|---|---|---|---|---|

Un contribuable concerné | Deux membres du couple (imposition commune) | Un contribuable concerné | Deux membres du couple (imposition commune) | |

Montant de l’abattement | 2 802 € | 5 604 € | 1 401 € | 2 802 € |

Questions fréquentes

Peut-on cumuler le crédit d’impôt sur l’emploi d’une aide à domicile avec la réduction d’impôt pour l’accueil en Ehpad ?

Ces deux avantages fiscaux pour les personnes âgées peuvent être cumulés dans le cas particulier d’un couple de contribuables.

Lorsque l’un des conjoints (ou partenaires de Pacs ou concubins) vit à domicile et emploie un salarié pour des travaux de ménage, il peut bénéficier du crédit d’impôt susmentionné. Son conjoint résidant en Ehpad peut bénéficier de la réduction d’impôt pour les personnes supportant des frais liés à la dépendance. Les deux aides fiscales sont cumulables dans les conditions exposées plus haut.

Cet article vous a-t-il été utile ?

Notez cet article afin de nous permettre d’améliorer nos contenus.